相続した不動産どうやって分ける?

不動産は相続人の間で分配することが難しい資産です。

相続人で公平に分けようとすれば、不動産を売却するか、共有名義で分割することになります。共有名義で分割すると相続発生の都度、所有者が増え係争の元となります。

不動産を慌てて売却する人も…

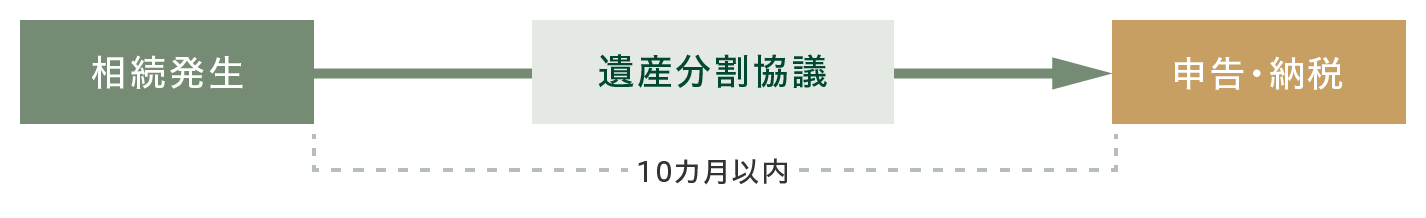

納税資金を確保するために不動産を売却する必要がある場合、相続税の納期限である10ヵ月以内に売却する必要があります。期限があるため、希望する価格で売れず相場より低い価格で売却するといったリスクがあります。

不動産のおもな相続方法

- 法定分割

- 法定相続分どおりの比率で共有します。

- 代償分割

- 相続人の一人が代表して不動産名義を相続する代わりに、ほかの相続人へは持分に応じた評価額相当の代価(おもに現金)を交付します。

- 換価分割

- 不動産を売却し、その売却代金を全相続人で分割します。

注目!

POINT

1

配偶者居住権の創設

(2020年4月1日施行)

相続開始時に配偶者が被相続人所有の建物に住んでいた場合、配偶者居住権を取得することで終身または一定期間、その建物に無償で住むことができます。

POINT

2

夫婦間の自宅贈与に優遇措置

(2019年7月1日施行)

婚姻期間20年以上の夫婦間で自宅の建物・敷地の遺贈や贈与があった場合、原則として遺産分割の対象外となり、配偶者の取り分が増えます。

SMBC信託銀行が相続準備のお手伝いをいたします

本資料に関するご留意点

- この資料の内容は、2024年1月現在の税制に基づいて作成しております。今後の税制改正等に伴い内容が変更となる可能性があります。なお、税金に関するご相談については所轄税務署または税理士等にご確認ください。

- この資料は、情報提供を目的として作成したものであり、特定の投資信託・生命保険・株式・債券・信託商品等の売買・契約申込を推奨・勧誘するものではありません。

- この資料の内容は2024年1月現在のものであり、将来予告なく変更されることがあります。

- この資料は、当行が信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。

- この資料でご案内する仕組み図は、当行が取扱商品の主な特徴・商品性等を基に表示したイメージであり、実際に商品に投資した場合と、特徴・商品性は異なります。また、将来の運用成果等を保証するものではありません。

- この資料でご案内する商品には、金利、通貨の価格、金融商品市場における相場その他の指標にかかる変動を直接の原因として損失が生じるリスクがあります(リスクの詳細は商品ごとに異なります)。また、購入・保有・解約等にかかる手数料は商品ごとに異なりますので表示することができません。

- 各商品のリスクや手数料等については、各商品の説明書等でご確認ください。

相続関連サービスのご案内

-

あなたの資産を、そのままご家族へ。

-

「生前贈与」を手数料無料でお手伝い

「はじめての相続」シリーズ

遺産相続へのそなえや生前贈与の基礎知識をご紹介

Japanese

Japanese English

English